サイト内更新情報(Pick up)

2025年12月25日

相続税の制度

相続税の期限の延長

相続税は、相続財産を取得した方が、その取得した財産の価額に応じた金額を納付します。相続税の申告期限は、通常は、被相続人が亡くなったことを知った日の翌日から10か月・・・

続きはこちら

2025年11月14日

相続税申告

相続税の申告にはどのような書類が必要になるか教えてください

被相続人が亡くなった後、自分が相続税申告をする必要がある場合に、どのように相続税申告をすればよいのかわからない方も多いのではないでしょうか。相続税申告をするに・・・

続きはこちら

2025年7月1日

相続税対策

相続税対策として遺言を作成するメリット

遺言にはいくつかの種類がありますが、代表的なものとして、自筆証書遺言と公正証書遺言の2つが挙げられます。自筆証書遺言は手書きの遺言のこといい、公正証書遺言は・・・

続きはこちら

2025年4月17日

相続税対策

不動産を活用した相続税対策のメリット

たとえば、現金で1億円を相続すれば、相続税評価額も1億円となります。他方で不動産を1億円で購入した場合、相続する際の評価額は1億円よりも2~3割程度低くなること・・・

続きはこちら

2025年2月20日

相続税の計算

相続税評価額の計算方法

土地の相続税評価額の計算方法としては、路線価方式(国税庁が定めた路線価を用いたもの)と倍率方式(固定資産税評価額に一定の倍率をかけて評価額を算出するもの)という・・・

続きはこちら

2024年11月6日

相続税対策

生命保険での相続税対策に関するQ&A

生前贈与と同様に、生命保険に加入することも有効な相続税対策になりえます。生命保険に加入することにより、相続税の金額を減らすことができる場合があるだけでなく、納税・・・

続きはこちら

2024年10月16日

相続税対策

生前贈与の失敗事例に関するQ&A

生前贈与とは、被相続人が生前に相続人や第三者と行う贈与契約のことをいいます。生前贈与も契約ですので、当事者双方の合意が必要になります。つまり、贈与者はあげたという・・・

続きはこちら

横浜で相続税申告のご相談なら

横浜駅から徒歩3分の場所にも事務所があります。横浜で相続税の相談ができる税理士をお探しなら当法人までご連絡ください。地図等はこちらからご確認いただけます。

相続税についてお悩みの方へ

1 相続税の悩み事

相続税の悩み事としては、様々なものがあると思います。

ここでは、相続税の代表的な悩み事について、説明したいと思います。

2 どのような準備をすべきなのか分からない

人生で相続税申告をしなければならない場面は、かなり限られています。

相続人となること自体、人生で2~3度あるかないかという話です。

さらに、相続税は、相続が発生したからといって必ず発生するわけではありません。

被相続人が有していた財産(生命保険金を加算する)の合計額が基礎控除を超える場合に限り、相続税が課税されることとなります。

このため、人生で相続税申告をしなければならない場面は、ますます限られてくることとなります。

こうした事情から、相続税申告をしなければならないとなると、どのような準備を行えば良いか分からないという方が大多数だと思います。

どのような資料を準備し、どのような書類を作成し、いつまでに何をしなければならないのか、想像もつかず、不安を感じられる方もいらっしゃるかもしれません。

こうした不安を解消する一番の近道は、相続税を多く取り扱っている税理士に相談することだと思います。

相続税を多く取り扱っている税理士であれば、どのような資料を準備し、どのような書類を作成し、いつまでに何をしなければならないのかを熟知しています。

相続税申告に向けた準備を税理士に委ねれば、どのような準備をしなければならないのか分からないという不安は解消されるかと思います。

3 いくらの税金を納付しなければならないのか想像もつかない

相続税は、他の税目と比較すると、納付しなければならない税額が大きくなる可能性があります。

こうした多額の税金を、期限である10か月以内に、一括で納付する必要があるため、まとまった納税資金を調達することが必要となる場合もあります。

こうした不安は、特に税額の大きくなりがちな相続税に特有のものでしょう。

こうした不安を解消するためには、早期に個々の財産を評価し、特例の適用の可否を検討したうえで、納税額を確定するべきでしょう。

そのためには、やはり、相続税を多く取り扱っている税理士に相談するのが良いでしょう。

相続税を多く取り扱っている税理士であれば、相談時には目安に留まるかもしれませんが、相続税の概算額を示すこともできるかと思います。

また、財産内容にもよりますが、早期に申告内容を確定することも期待できるでしょう。

不安を解消するためには、相続税に詳しい税理士に任せるのが最適の対処策になるでしょう。

どのような場合に相続税の申告が必要か

1 相続税の申告が必要な場合

被相続人が亡くなった後、そもそも相続税の申告が必要なのか、誰が相続税を支払うのか、自分が相続税を支払うとしていくら支払わなければならないのかなどについて、お悩みの方もいらっしゃるのではないでしょうか。

相続税は、相続財産を取得した方が、その取得した財産の価額に応じて支払うべき税額を算出します。

平成25年度の税制改正により、平成27年1月1日以降に発生する相続税の基礎控除額が以前に比べると4割引き下げられており、地価が高い地域に土地をお持ちの方などは、相続税を支払う可能性が高くなっています。

2 相続税の基礎控除とは何か

被相続人にプラスの相続財産がある場合であっても、全ての相続において相続税が発生するわけではありません。

被相続人の相続において、相続税申告をする必要があるかどうかの目安として、相続税の基礎控除というものがあります。

相続税の基礎控除とは、相続財産の合計額がこの基礎控除額以下であれば、そこまでは相続税が課税されないという制度をいいます。

基礎控除の金額は、「3000万円+(600万円×法定相続人の数)」で計算されます。

3 法定相続人が多いほど基礎控除額が上がります

基礎控除の金額は、相続人の人数によって変わりますので、上記の計算式に当てはめたとき、仮に相続人が1人ですと、基礎控除額は3600万になります。

相続人が2人いる場合は、4200万円までが非課税の枠です。

このように、法定相続人が多ければ多いほど、基礎控除額が大きくなりますので、相続税申告が不要になる可能性が高くなります。

4 相続税の対象となる財産はどのようなものか

原則として、金銭的価値がある相続財産は全て相続税の課税対象となります。

相続税がかかる代表的な相続財産としては、土地や建物などの不動産、現金・預貯金、有価証券などがあります。

その他に、死亡保険金や死亡退職金など、みなし相続財産といわれるものも課税対象となります。

他方、被相続人に借金があった場合は、相続人はその借金も相続することになるため、マイナスの財産として相続税の計算をする際に差し引くことができます。

5 どのような場合に相続税申告が不要になるのか

相続財産総額が基礎控除額の範囲にある場合は、相続税申告は不要になります。

もっとも、注意していただきたいのは、支払うべき相続税が0円の場合でも、すべての場合で相続税申告が不要というわけではないということです。

もともとの遺産総額は基礎控除額を超えていたけれども、配偶者控除や小規模宅地等の特例といった税の軽減措置を利用する場合は、仮に支払うべき相続税が0円になったとしても相続税申告が必要になります。

各種特例が利用できるかどうかについては、相続税申告に詳しい税理士に相談されることをおすすめします。

当法人には相続税申告を得意とする税理士がおりますので、お気軽にご相談ください。

相続税について税理士に相談するタイミングはいつか

1 相続税については税理士に相談すべき

相続が発生すると、悲しみに暮れている中で葬儀を行わなければならないだけでなく、やらなければならない手続きが非常に多くあります。

そして、やらなければならない手続きの中には、期限が設定されているものも多くあります。

そのため、前もって情報を整理しておくことができると良いのですが、なかなか難しい場合も多いかと思います。

特に、税金については、法律上の期限が定められている上、期限に遅れてしまった場合には加算税・延滞税等のペナルティが課せられてしまうため、きちんと対応する必要があります。

このように、相続税が問題となる場合は、相続税を専門に扱う税理士に依頼することを検討することをおすすめします。

2 相続税申告をしなければならない期限を確認する

まずは、相続税をいつまでに申告・納税しなければならないかという期限の確認から始めましょう。

相続税の申告期限は、通常は、被相続人が亡くなったことを知った日の翌日から10か月以内です。

申告だけではなく、納税も含めて10か月以内に行わないといけない点には注意が必要です。

3 ご自分のケースでは相続税の申告が必要かどうかを確認する

相続税は、相続財産を取得した方が、その取得した財産の価額に応じて、支払うべき税額を算出することになります。

相続税では、(3000万円+600万円×法定相続人の人数)の金額が、基礎控除として定められています。

たとえば被相続人が死亡し、相続人は配偶者と子2人である場合、基礎控除額は(3000万円+600万円×3人)=4800万円となります。

この場合、相続財産が4800万円以下であれば、相続税申告は不要ですし、相続税を支払う必要もありません。

他方、基礎控除額を超える相続財産がある場合は、原則として相続税の申告と納税が必要になります。

4 相続税評価額の算定は専門家に確認すべき

先述したとおり、相続税の申告期限は、通常は、被相続人が亡くなったことを知った日の翌日から10か月以内です。

また、納税も含めて10か月以内にしなければなりません。

この10か月以内に、相続人関係、相続財産関係等の資料集めや、不動産評価などの複雑な計算を終えて、自分が支払うべき相続税額を算出し、税務署に納税をしなければならないということです。

相続財産の調査や、相続財産の評価については、専門的なノウハウを求められる場面が多くあります。

また、相続財産をどのように評価するかによって、納めるべき相続税の金額が変わってくる場合もあります。

そのため、相続税評価額の算定は、専門家に相談すべきです。

5 相続税について税理士に相談するタイミングはお早めに

相続税の申告期限を過ぎてしまうと、様々なデメリットやペナルティがありますので、できる限り申告期限に間に合うように準備を進めなければなりません。

また、相続税の納税が必要な場合は、納税資金も準備しなければなりません。

お手元の資金が潤沢で、相続財産以外の自己資金で納税できる場合には、納税資金の準備についてそれほど心配することはありません。

他方で、相続財産から相続税を支払う予定の場合は注意が必要です。

被相続人の預金口座を解約しないと納税資金を準備できない場合などでは、遺産分割協議書を作成するなど様々な手続きを並行して進める必要があります。

また、遺産分割協議をしなければならない場合、話合いが難航してしまい、さらに多くの時間を要する場合もありますので、注意が必要です。

こういったケースですと、10か月は、想像しているよりも早く、あっという間に過ぎてしまいます。

そのため、早めに税理士に相談をして、あらかじめ相続税申告のプランを立てておくことをおすすめします。

相続税についての税理士の選び方

1 どのような税理士を選ぶのが良いのか

相続が発生すると、相続財産を把握し、相続税を支払う必要があるかどうか調査するなど、様々なことをしなければなりません。

相続税の申告は、ご家族が亡くなり相続が発生し、そのことを知った時から10か月以内に行う必要があります。

被相続人が亡くなって悲しみに暮れている中、自分だけで相続財産に関する資料を収集するなどの相続税申告の準備をすることは、非常に大変です。

そのような方は、税理士に依頼することで、煩わしさから解放される可能性があります。

それでは、税理士に相続税申告の依頼をする場合、どのような基準で選ぶのが良いのでしょうか。

2 相続税を専門にしている税理士に依頼すべき

税金の種類には、所得税、法人税、相続税等の様々なものがあります。

相続税申告は、税金に関する税理士業務のひとつです。

相続税申告には様々な注意点があり、税理士によって、適切に対応できるかどうかが大きく変わってきます。

被相続人の相続において、相続税申告をする必要があるかどうかの目安として、相続税の基礎控除というものがあり、相続財産の合計額がこの基礎控除額以下であれば、そこまでは相続税が課税されません。

基礎控除の金額は、「3000万円+(600万円×法定相続人の数)」で計算されます。

このような計算を行うためには、被相続人にどのような相続財産があるかを確定する必要がありますので、その調査をしなければなりません。

このような調査を十分に尽くせるかどうかは、税理士によって違ってきます。

さらに、相続税申告をするにあたって、相続財産の評価は非常に重要です。

特に、税理士が土地の評価を適切に行えるかによって、相続税の課税対象となる相続財産の総額が大きく異なってくることがあります。

また、相続税に関しても、毎年のように税制改正があるので、今までとは異なる課税のルールに変わったり、新しく課税ルールが作られたりしています。

同じ税理士であっても、専門が異なると、このような変化に対応できない場合もあると思われます。

そのため、相続税申告を依頼する場合は、相続税を専門にしている税理士に依頼すると良いでしょう。

3 他の分野の専門家と連携が取れる税理士かどうか

相続税申告の難易度が高い理由として、相続に関する問題は、相続税の申告だけではないということが挙げられます。

まず、遺言の有無がポイントとなります。

仮に遺言がない場合、遺産分割協議を行う必要がありますが、自分以外の相続人との関係性によっては、紛争に発展する場合もありますし、そもそも他の相続人の住所等の連絡先が分からないこともあるでしょう。

そのような場合は、弁護士等の専門家と連携しつつ、様々な問題に対応できる税理士を選ぶべきです。

4 税理士報酬が明確かどうか

税理士に相続税申告を依頼する場合、税理士報酬がいくらかかるかわからず不安に思っておられる方も多いのではないでしょうか。

税理士報酬は、もともと税理士会によって税理士報酬規定が定められていましたが、平成14年4月1日からその規定が廃止されました。

そのため、現在は税理士が自由に報酬を決めることができるようになっています。

もっとも、税理士報酬の計算方法が分かりにくい場合は、税理士報酬が実際いくらかかるか分からないまま依頼してしまう方もいらっしゃるのではないかと思います。

そのようなことを避けるために、税理士を選ぶ際には、明確な料金設定と業務の範囲を提示してくれる税理士を選ぶと良いでしょう。

相続税対策のご相談は税理士へ

1 残された家族のために相続税対策を考える

自分が亡くなった場合の相続税のことを考えたことがある方であっても、実際に相続税がいくらかかるか、資金をどう確保するかというところまで検討されている方はあまり多くはないのではないでしょうか。

また、相続税対策をしたいが、どうすればいいのか分からないという方も少なくないと思います。

相続税対策を万全にしておかないと、残された家族が困ってしまうことがあります。

たとえば、突然相続が発生して、3000万円の相続税を納めなければならないと言われたら、ご家族にとっては大変な負担になりますし、場合によっては自宅を売却するなどして相続税を支払わなければならなくなるかもしれません。

つまり、相続税対策は、家族のためにするものという認識を持つとよいと思います。

また、遺産の中に十分な預貯金がある方であっても、注意が必要です。

仮に、遺産の中の預貯金の範囲内で相続税を支払うことができるとしても、金融機関に対して預貯金の払い戻しを求める場合は、相続人全員の同意が必要ですので、同意がなければ、預貯金の払戻しができないこともあります。

よくあるケースとしては、遺産の分け方でもめてしまい遺産分割協議が整わない場合、相続人の1人と全く連絡がつかない場合や無視されてしまった場合、相続人の1人が認知症で遺産分割協議をするために必要な判断能力がない場合などは、相続人全員の同意を得られないため、預貯金の払い戻しが難しくなります。

このようなケースにでは、ご家族は自分の預貯金を使って、相続税申告期限内に、遺産分割協議未了のまま、とりあえず相続税を支払わなければなりません。

相続税申告の期限は、相続発生から10か月ですので、遺産分割協議が整わないケースは少なくありません。

このようなケースを避けるためにも、事前に相続税対策をしたほうがよいでしょう。

2 相続税対策は税理士に相談しながら進める

相続税対策を行うためには、まず現在の自分の資産として何がどれくらいあるのかを洗い出すことから始めます。

そして、今、相続が発生したら、どれくらいの相続税を払う必要があるのかを確認する作業が必要です。

その上で、今後のライフプランを検討し、残された家族が遺産の預貯金を納税資金にできるよう、生前のうちから手配をしておくとよいでしょう。

どのような対策が取れるのか、具体的にどのように進めていくのか等は、相続税に詳しい税理士へ相談しながら進めることをおすすめします。

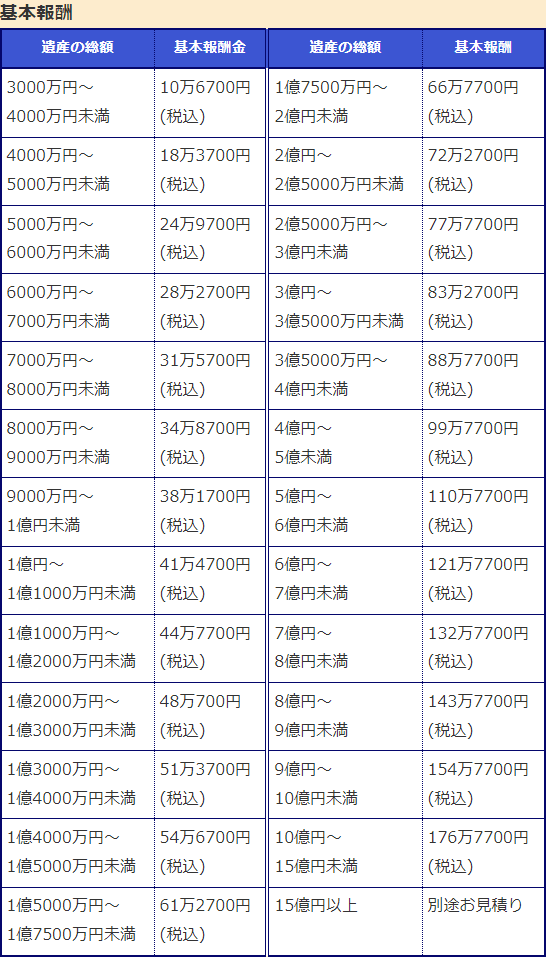

相続税の申告をする際にかかる費用

1 相続税申告の税理士報酬

相続が発生して、相続税申告をしなければならない場合、税理士に依頼しようとお考えの方も多いのではないでしょうか。

相続税の申告を税理士に依頼する場合には、税理士報酬が必要となります。

以前は、税理士会の定める税理士報酬規程というものによって、報酬の計算方法が決められていました。

しかし、平成14年4月1日以後は税理士報酬規程が廃止され、報酬は自由化されました。

現在は、各税理士事務所が自由に税理士報酬を設定することができるようになったため、相続税申告についての税理士報酬の計算方法は、税理士事務所ごとに異なります。

そのため、相続税申告に当たって税理士報酬の相場を掴むのが難しいとお考えの方も多いのではないでしょうか。

2 相続税申告における税理士報酬の相場

相続税申告における税理士報酬の相場として、一概に言うのは難しいところではありますが、遺産総額に応じて変わる場合が多いです。

基本的には、遺産総額の0.5%~1%程度を基本報酬として設定した上で、事案の難易度等に応じて加算報酬を設定している税理士事務所が多い印象です。

基本報酬というのは、税理士に依頼する時に必ず必要になる料金になります。

つまり、相続財産が多額であるほど、基本報酬も高くなってくるということになります。

また、加算報酬というのは、相続人の人数、相続財産の内容、提供されるサービスなどによって基本報酬に加算されていく、追加料金のようなものになります。

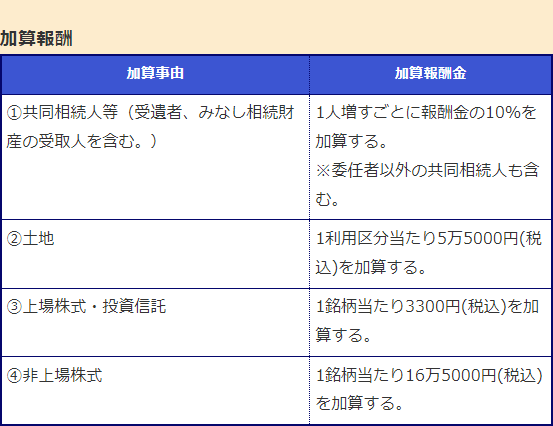

3 加算報酬が発生する場合とは

税理士報酬が自由化されたため、すべての税理士事務所が同じ加算報酬設定にしているわけではありません。

しかし基本的な考え方として、申告に緊急を要する場合や作業量が多くなる場合に加算報酬が発生するという設定になっていることが多いと思われます。

加算報酬の代表的な例として、以下のようなものがあります。

⑴ 相続人が複数いる場合

相続人が複数人おり、各相続人が被相続人の財産を取得する場合、相続人が1名増えるごとに基本報酬の10〜15%を加算する税理士事務所が多いと思われます。

⑵ 相続財産の中に土地がある場合

相続税申告に当たって土地の評価をする場合には、役所での調査や現地での調査をする必要があります。

不動産評価は相続税申告の中でも特に重要なポイントになりますので、慎重に行う必要があり、時間や手間がかかる部分になります。

そのため、1利用区分あたり5万円~10万円を加算するという事務所が多い印象です。

⑶ 相続財産の中に非上場の株式がある場合

被相続人が会社を経営していた場合などでは、上場していない株式会社の株式が相続財産に含まれているケースがあります。

非上場の株式の場合、上場株式とは異なり、評価をするにはさまざまな調査が必要になります。

また、企業の規模や所有不動産などの評価も含めた複雑な計算が必要になります。

そのため、非上場株式が相続財産に含まれていた場合は、加算報酬を設定している税理士事務所が多いと思われます。

⑷ 書面添付制度を利用する場合

相続税申告をする場合、相続税申告の書面添付制度を利用する場合があります。

この相続税申請の書面添付制度とは、相続税申告の際に、相続税の算出根拠や判断理由を記載した資料を添付する制度をいいます。

書面添付制度を利用できるのは税理士だけです。

この制度を利用すると、税金の専門家である税理士が、税務署に対して、この申告書類は適正であるというお墨付きを与えられるというメリットがあります。

また、書面添付制度を利用することで、税務署の信頼が増しますので、税務署の税務調査の対象から外される可能性が高くなります。

書面添付制度を利用して相続税申告を行う場合、通常の申告書作成よりも作業量が増えて責任も重くなりますので、加算報酬の対象とされることが多い印象です。

⑸ 申告期限が迫っている場合

相続税には申告期限があります。

申告期限を徒過してしまうと、無申告加算税や延滞税といった厳しいペナルティが課されます。

そのため、相続税申告の準備は早めに始めることが望ましいと言えます、

しかし、場合によってはなかなか準備できない方もおられることと思います。

申告期限が間近に迫っているタイミングで税理士に依頼をした場合は、緊急性が高いため、優先順位を上げて対応することになります。

このような場合に加算報酬を設定している税理士事務所が多いと思われます。

4 相続財産が確定するまでは税理士報酬は確定しないことが多い

基本報酬は、相続財産の多寡で決まることがほとんどですので、通常最初に提示される報酬額はあくまで見積額であることが多いと思われます。

実際に報酬が確定するのは、相続税の申告が終わってからになることがほとんどでしょう。

そのため、当初のお見積額と最終の報酬額が異なることもあります。

随時相続財産額を確認して、想定される報酬額を確認しながら進めるとよいでしょう。

相続税を適切に申告・納付しないとどうなるか

1 まずは相続税の申告期限を確認する

相続税の申告期限は、被相続人が亡くなったことを知った日の翌日から10か月以内です。

例えば同居していた被相続人が亡くなった場合の相続では、被相続人が亡くなった日の翌日から10か月以内ということになるでしょう。

2 相続税の申告が必要かどうかを確認

相続財産を取得する方は、その取得した財産の価額に応じて支払うべき相続税額を算出します。

なお、相続税には基礎控除という制度があります。

相続財産の合計額がこの基礎控除額以下であれば、そこまでは相続税が課税されず、申告の必要もありません。

基礎控除額は、「3000万円+(600万円×法定相続人の数)」で計算します。

そのため、まずは相続財産の額が基礎控除額の範囲内かどうかを確認しましょう。

3 相続税の申告・納付をしなかった場合のペナルティ

相続税を適切に申告・納付しなかった場合、①延滞税、②無申告加算税、③過少申告加算税、④重加算税といったペナルティが課される可能性があります。

⑴ 延滞税とは

相続税を定められた期限までに納付しなかった場合に課されるものです。

延滞税は、原則として法定納期限の翌日から納付する日までの日数に応じて、利息に相当する金額が自動的に課されます。

令和3年1月1日以後の延滞税の割合は、納付期限の翌日から2か月を経過する日までは、令和4年1月1日から令和4年12月31日までの期間は年2.4%、令和3年1月1日から令和3年12月31日までの期間は年2.5%となっています。

納期限の翌日から2か月を経過した日以後は、令和4年1月1日から令和4年12月31日までの期間は年8.7%、令和3年1月1日から令和3年12月31日までの期間は年8.8%となっています。

延滞税は本税だけを対象として課されるもので、加算税などに対しては課されません。

⑵ 無申告加算税とは

無申告加算税は、相続税の申告を行わなければならないのに、正当な理由がなく、申告期限までに申告を行わなかった場合に課税されるものです。

債務控除後の相続財産の総額が、基礎控除額を超えている場合は、申告が必要になるのでご注意ください。

また、誤解しやすい点として、配偶者の税額軽減や小規模宅地等の特例を利用する場合は、仮に相続税がゼロ円になるとしても申告をしなければなりません。

申告しなかった場合は、特例の適用を受けていない前提で相続財産の総額が計算されることとなり、相続税が課税され、さらに無申告加算税も課税されることとなります。

申告期限から1か月以内に申告した場合は、申告期限後でも無申告加算税は課税されません。

申告期限後に自主的に申告した場合は、本税の5%を無申告加算税として支払わなければなりません。

他方、税務調査の事前通知から税務調査による更正等の予知までの間に、自主的に申告した場合は、50万円以下の部分については本税の10%、50万円を超える部分については本税の15%が課されます。

また、税務調査により相続税を申告していないことが判明した場合は、期限後に申告しても、50万円以下の部分については本税の15%、50万円を超える部分については本税の20%が課されます。

⑶ 過少申告加算税とは

相続税の申告はしたものの、税額を少なく申告していた場合に課されるものです。

自主的に申告した場合は、過少申告加算税は課されません。

他方、税務調査の事前通知から税務調査による更正等の予知までの間に、自主的に申告した場合は、50万円以下の部分については本税の5%、50万円を超える部分については本税の10%が課されます。

また、税務調査により相続税額が少ないことが判明した場合は、50万円以下の部分については本税の10%、50万円を超える部分については本税の15%が課されます。

⑷ 重加算税とは

相続財産を意図的に隠したり、偽ったりした場合に課税される税です。

相続税申告の際、申告書の内容に隠ぺいや仮装がある場合、追加納付した税金額に対して35%が課税されます。

また、相続財産を意図的に隠したり偽ったりした結果、相続税申告をしなかった場合は、追加納付した税金額の40%が重加算税として課税されます。

相続税を申告・納付する義務者

1 相続税の納税義務がある人は誰か

被相続人が亡くなった後、そもそも相続税の申告が必要なのか、相続税の申告が必要だとして自分が相続税を支払うことになるのか等について、お悩みの方もいらっしゃるのではないでしょうか。

相続税は、相続財産を取得した人が、その取得した財産の価額に応じて支払うべき税額を算出することになります。

もっとも、必ずしも相続人の全員が相続税の納税義務者になるわけではありません。

他方で、被相続人の死亡に伴い相続財産を取得した人は、法定相続人でなくとも相続税の納税義務者になり得ます。

それでは、どのような人が相続税を申告・納付する義務があるのでしょうか。

2 相続税申告が必要かどうかを確認するには

被相続人にプラスの相続財産がある場合であっても、全てのケースで相続税が発生するわけではありません。

そもそも相続税申告が必要かどうかを確認するためには、基礎控除額を計算すると良いでしょう。

相続税申告の必要があるかどうかを確認する目安として、相続税の基礎控除というものがあります。

相続財産の合計額が、この基礎控除額以下であれば、相続税は課税されません。

基礎控除の金額は、「3000万円+(600万円×法定相続人の数)」で計算されます。

まずは戸籍等を取得するなど、相続人調査をして、法定相続人の人数を確定させ、基礎控除額を計算してみると良いでしょう。

基礎控除の範囲内なら、被相続人にプラスの相続財産がある場合でも相続税は発生しません。

また、相続税申告の必要もないということになります。

3 相続税の納税義務者になる場合

⑴ 相続により相続財産を取得した相続人

相続が発生した場合、通常は、法定相続人が被相続人の相続財産を、遺言や遺産分割協議の結果に基づいて取得することになります。

相続税の納付が必要なときには、相続財産を取得した法定相続人が納税義務者となり、取得した相続財産の割合に応じて相続税を納税する必要があります。

⑵ 遺言によって財産を取得した受遺者

被相続人が、生前に、法定相続人以外の第三者に財産を譲るという内容の遺言を作成していた場合、遺言によって財産を受け取った方は相続税の納税義務者となります。

⑶ 死因贈与によって財産を取得した受贈者

被相続人が、生前に、法定相続人以外の第三者との間で、その第三者に財産を譲るという内容の贈与契約をしていた場合、その死因贈与によって財産を受け取った方は相続税の納税義務者となります。

⑷ 相続時精算課税制度の利用者

被相続人から生前に贈与を受け、相続時精算課税制度を使って贈与税申告をしていた人も、相続税の納税義務者となります。

相続時精算課税制度とは、60歳以上の父母または祖父母から、18歳以上の子・孫への贈与について、総額2500万円までの贈与にかかる税金を相続時まで先送りにすることができるという贈与税に関する制度の一つです。

相続税精算課税の制度を利用すると、相続時にまとめて税金を納めることができます。

そのため、相続時精算課税制度を使って贈与税申告をしていた人も、相続税の申告及び納税義務者となります。

4 相続税の納税義務者であっても相続税を支払わなくてよい場合がある

相続税の納税義務者であることと、相続税の申告や納税が必要であることは、必ずしも同じではありません。

納税義務者であっても、相続税の申告が不要な場合があります。

また、納税義務者であり相続税の申告が必要であっても、最終的に相続税の納付が不要な場合もあります。

申告義務者であるにもかかわらず、申告も納税も不要となる場合というのは、課税価格の合計額が基礎控除額の範囲内である場合です。

他方、課税価格の合計額が基礎控除額を超えた場合は、相続税の申告が必要となります。

もっとも、要件を満たしていれば、小規模宅地の特例、配偶者の税額軽減、未成年者控除、障害者控除といった特例を利用することで税額がゼロになり、相続税の納付が不要となることもあります。

5 申告と納税の期限に注意しましょう

相続人と相続財産の調査を終えた後は、基礎控除額を計算し、全ての相続財産の評価額と基礎控除額を比較してみましょう。

相続財産が基礎控除額の範囲内であれば、相続税を支払う必要はありません。

しかし、相続財産が基礎控除額を超える場合は、原則として相続税の申告と納税が必要です。

また、相続税の申告と納付には、相続開始から10か月という期限があります。

なお、申告だけではなく、納税も含めて10か月以内に行わないといけない点にはご注意ください。

相続税の申告と納付の期限

1 相続税申告に関する期限

相続発生後の手続きの中には、期限が決められているものが多くあります。

相続税の申告と納付の手続きもその一つです。

相続税の申告と納付の期限は、被相続人が死亡したことを知った日の翌日から10か月です。

申告だけではなく、納税も含めて10か月以内に行わなければならないのが原則です。

期限にあたる日が土日祝日の場合には、翌日が期限になります。

なお、相続人が複数いるケースで、被相続人が死亡した時期を知った日が異なる場合には、申告期限も別々になります。

期限の間際になってから慌てて手続きをすると、誤った対応をしてしまう危険性がありますので、お早めに期限等の確認をしておくことをおすすめします。

2 相続税の申告と納付(相続開始後10か月)

遺産の金額によっては、相続税が発生する場合があります。

相続税には基礎控除が定められているので、基礎控除の額までであれば、相続税を支払う必要はありません。

他方、基礎控除額を越える遺産がある場合は、原則として相続税の申告と納付が必要になります。

3 相続税の税額軽減措置の適用(相続税申告期限後3年)

相続税には、様々な税額軽減措置が設けられています。

具体的には、配偶者であれば法定相続分または1億6千万円までの相続分に対しては相続税がかかりません。

また、遺産の中に宅地がある場合には、小規模宅地の特例が利用できる場合があり、土地の評価額を最大80%軽減できる場合があります。

ただし、これらの相続税軽減を受けるためには期限があります。

相続税の申告期限である10か月以内に遺産分割協議がまとまって、誰が何を相続するかが決まれば問題ないですが、協議がまとまらない場合であっても、いったんは10か月以内に、未分割として相続税の申告をする必要があります。

そして、この申告をする際、「申告期限後3年以内の分割見込書」という書類を作成して税務署に提出します。

申告期限後3年以内の分割見込書とは、申告期限から3年以内に遺産分割協議ができる見込みがあるという内容の書面です。

この書面を提出した後、3年以内に遺産分割協議がまとまった場合は、遺産分割協議終了後4か月以内に、税務署に対して更正の請求をすることによって、相続税の軽減措置を受けることができます。

4 相続税申告の期限は必ず守るようにしましょう

相続税申告の期限内に申告をしないと、相続税の軽減ができる特例が使えなくなりますし、追徴課税がされるリスクがあるなど様々なデメリットが生じます。

相続税申告の期限は必ず守るようにしましょう。

相続税の計算方法

1 まずは相続税の基礎控除額の範囲内か確認する

相続税は、相続財産を取得した方が、その取得した財産の価額に応じて支払うべき税額を算出することになります。

亡くなった方(以下「被相続人」といいます。)の相続において、相続税申告が必要かどうかを判断する必要があります。

その判断にあたってとても大事なものに、相続税の基礎控除という制度があります。

基礎控除の金額は、「3000万円+(600万円×法定相続人の数)」で計算されます。

被相続人の相続財産の合計額がこの基礎控除額以下であれば、相続税は課税されず、また申告する必要もありません。

まずは、各相続人の課税価格を計算してみましょう。

基本的には、以下の計算式で計算します。

①相続または遺贈により取得した財産の価額+②みなし相続等により取得した財産の価額-③非課税財産の価額+④相続時精算課税制度を利用した場合の贈与財産の価額-⑤債務及び葬式費用の額+⑥相続開始前3年以内の贈与財産の価額

2 相続税総額は法定相続分により計算する

上記の計算方法によって計算した相続財産が基礎控除額を超えた場合は、相続税申告をする必要があります。

また、課税遺産総額に対して相続税が課税されます。

相続税の計算方法は、以下のとおりです。

⑴ 各相続人の相続税の課税価格を算出する

課税遺産総額を法定相続分で取得したと仮定して、課税遺産総額を分けます。

各相続人が取得する法定相続分相当額に対して、それぞれ相続税率を乗じて相続税額を計算します。

相続税の速算表を参考にして、それぞれの相続税を計算すると良いでしょう。

- ア 法定相続分に応ずる取得金額が1000万円以下の場合は、税率10%

- イ 法定相続分に応ずる取得金額が3000万円以下の場合は税率15%-控除額50万円

- ウ 法定相続分に応ずる取得金額が5000万円以下の場合は20%-控除額200万円

- エ 法定相続分に応ずる取得金額が1億円以下の場合は30%-控除額700万円

- オ 法定相続分に応ずる取得金額が2億円以下の場合は40%-控除額1700万円

- カ 法定相続分に応ずる取得金額が3億円以下の場合は45%-控除額2700万円

- キ 法定相続分に応ずる取得金額が6億円以下の場合は50%-控除額4200万円

- ク 法定相続分に応ずる取得金額が6億円超の場合は、55%-控除額7200万円

⑵ 相続税の総額及び各相続人の算出相続税額を計算する

各相続人の相続税額を合計し、相続税額全体を算出します。

⑶ 各相続人の納付すべき相続税額を計算する

上記②で算出した相続税額全体を、各相続人の実際に取得した相続財産の取得割合に応じて相続税を算出します。

ただし、相続財産を取得した人が、被相続人の配偶者、父母、子以外の方である場合、各税額控除を差し引く前の相続税額に20%相当額が加算され、その後に各税額控除を差し引くことになります。

なお、子が被相続人の死亡以前に死亡しており、その子に子がいる場合(被相続人の孫にあたる人で、代襲相続人といいます)は、相続税額に20%相当額を加算する必要はありません。

ただし、子が被相続人の死亡以前に死亡していない場合で、被相続人に孫養子がいる場合(子の子、被相続人が孫を養子にした場合)は、20%相当額を加算する必要があるので注意が必要です。

3 遺産総額が基礎控除の範囲を超えたら相続税申告が必要

相続財産総額が基礎控除額の範囲にある場合は、相続税申告は不要です。

しかし、支払うべき相続税がゼロ円の場合であっても、相続税申告が必要な場合があります。

もともとの遺産総額は基礎控除額を超えていた場合で、配偶者控除の特例や小規模宅地等の特例といった税の軽減措置を利用することによって相続税の税額がゼロ円となる場合も、相続税申告が必要になりますので注意が必要です。

相続税申告の流れ

1 まずは相続税の申告が必要かどうか確認することが必要です

相続が発生すると、葬儀を行い、相続財産を把握し、相続税を支払う必要があるかどうか調査するなど様々なことをしなければなりません。

しかも、やらなければならないことの中には、期限が決められているものが多くあります。

お亡くなりになられた方(以下「被相続人」といいます。)が、亡くなった後に、自分が相続税を支払うことになるのか、そもそも相続税の申告が必要なのかについて、お悩みの方もおられるのではないでしょうか。

相続税は、すべての相続で発生するものではなく、被相続人が一定額以上の財産を有していた場合に限り、発生します。

被相続人の相続において、相続税申告をする必要があるかどうかの目安として、相続税の基礎控除というものがあります。

相続税の基礎控除とは、相続財産の合計額がこの基礎控除額以下であれば、そこまでは相続税が課税されないという制度をいいます。

現在、基礎控除の金額は、「3000万円+(600万円×法定相続人の数)」で計算されますので、まずは、被相続人の相続についての基礎控除額を計算してみると良いでしょう。

基礎控除額を計算する前提として、法定相続人の数を確定させる必要があります。

相続人を確定するためには、まずは被相続人の出生時から死亡に至るまでの身分関係を調査する必要があります。

相続人であれば、役所で戸籍謄本を取得することができますが、相続関係によっては、複雑な場合もあるため、専門家に依頼して調査してもらうこともできます。

2 相続財産の内容と評価額を把握する必要があります

⑴ 相続財産の内容の調査

次に、被相続人にどのような相続財産があるかを確定する必要がありますので、その調査をしなければなりません。

調査の視点としては、相続財産の種類、現在の状態(使用者、保管者、管理者はだれかなど)、また、相続開始後に相続財産に変化や変更があるかどうかなどが挙げられます。

このような事情の有無を調査するにあたっては、まずは相続人であるご自身の記憶などを整理し、ご自身が管理者であれば被相続人の不動産の権利証や預金通帳を探すのがよいでしょう。

⑵ 相続財産の評価額の算定

相続財産の価値がいくらなのかというのは、重要な問題です。

特に不動産の評価や非上場株式の評価は専門的な知識が必要になりますので、できれば税理士の協力を得て調査すると良いでしょう。

3 相続税の申告、納付

全ての相続財産の評価額が基礎控除額を超える場合は、原則として相続税の申告と納税が必要になります。

相続税の申告と納税には、相続開始10か月以内という期限があります。

申告だけではなく、納税も含めて10か月以内に行わないといけない点に注意が必要です。

相続税の申告は、税務署に申告書を提出することにより、行います。

申告書だけだと、どのような財産について、どのような評価を行い、相続税の税額を算定したかが分からないですので、通常は、財産の調査結果に関する資料、財産の評価額の算定資料も申告書に添付して提出します。

相続税を納付するためには、納付書が必要です。

納付書は、税務署の窓口か、または金融機関の窓口でもらうことができます。

また、被相続人の住所地を管轄している税務署でもらう場合、納付書に税務署名や税務署番号を印字してもらえるので便利です。

納付書は、納税する方1人につき1枚必要です。

相続税に関する代表的な特例

1 小規模宅地の特例

相続税の財産評価をするにあたっては、様々な特例が設けられています。

その中でも最も代表的な特例の1つとして、「小規模宅地の特例」が挙げられます。

小規模宅地の特例とは、被相続人が所有していた土地が一定の条件を満たす場合に、最大330㎡の限度面積までは、土地の評価額を最大80%減額することができるという制度です。

具体的には、以下のような場合に土地の評価額を減額できる可能性があります。

- ⑴ 被相続人が住んでいた土地を配偶者が相続する場合

- ⑵ 被相続人が住んでいた土地に親族がそのまま住む場合

- ⑶ 被相続人の事業を土地とともに引き継ぐ場合

そのため、被相続人が不動産を所有している場合は、小規模宅地の特例の利用を検討するとよいかと思います。

2 小規模宅地の特例の対象となる宅地とは

小規模宅地の特例の対象となる宅地には、①特定居住用宅地、②特定事業用宅地、③貸付事業用宅地の3つがあります。

① 特定居住用宅地

相続の時点で、被相続人等が住んでいた建物の底地か、被相続人と生計を同一とする親族が住んでいた土地のことです。

② 特定事業用宅地

被相続人や被相続人と生計を同一とする親族が事業を行っていた土地のことです。

③ 貸付事業用宅地

被相続人や被相続人と生計を同一とする親族が賃貸不動産や駐車場などの貸付事業を行っていた土地のことです。

3 限度面積について

⑴ 小規模宅地の特例には限度面積がある

小規模宅地等の特例を利用できる場合であっても、対象となるすべての宅地の評価額が減額されるわけではありません。

評価額を減額することができる土地の面積には、上限があります。

⑵ 特定居住用宅地

限度面積は330㎡までで、評価額が80%減額されます。

⑶ 特定事業用宅地

限度面積は400㎡までで、評価額が80%減額されます。

⑷ 貸付事業用宅地

限度面積は200㎡までで、評価額が50%減額されます。

⑸ 土地が限度面積を超えている場合

被相続人の土地の面積が小規模宅地の特例の限度面積を超えている場合であっても、小規模居住用宅地等の特例の適用を受けることができます。

被相続人が所有していた土地のうち、限度面積以下の部分について、小規模宅地等の特例を用いることができます。

4 小規模宅地等の特例の利用をお考えなら税理士へ

このように、小規模宅地等の特例を使うことができれば、相続税を大幅に減額することが可能です。

しかし、小規模宅地等の特例を使うためには複雑な条件があり、特例を使うことができるのか、使える場合には土地の評価額をどの程度減額できるのかなどを判断することは容易ではありません。

相続財産の中に不動産がある場合は、小規模宅地等の特例が使えるかどうかを相続税に詳しい税理士に相談することをおすすめします。

不動産評価に詳しい税理士に相談すべき理由

1 相続税申告において相続財産評価は非常に重要です

相続税は、相続財産を取得した方が、その取得した財産の価額に応じて支払うべき税額を算出することになります。

みなし相続財産を含む相続財産の評価額が相続税の基礎控除の範囲を超えた場合に申告が必要になります。

そうすると、相続税申告が必要かどうかは、相続財産の評価額がいくらかを知るところから始めなければなりません。

そういう意味で、相続税申告が必要かどうかは、相続財産の評価額と密接に関連しますので、相続財産評価を適切に行うことが非常に重要になります。

2 相続税評価額の算定の中では不動産の評価が最も重要です

⑴ 相続財産の種類は様々

相続税を計算するには、相続財産の価値、すなわち相続財産評価額を調査し、算定する必要があります。

相続財産には、土地や建物などの不動産、預貯金、上場株式、死亡保険金、退職手当金など様々なものがあります。

相続財産の評価は、相続開始日時点の時価が原則になります。

もっとも、相続財産の種類によって評価方法が異なります。

⑵ 相続税申告において土地の評価が最も難しい

不動産、特に土地については、価値が高いことが多いうえ、その土地の形も様々です。

そのため、土地の評価を適切に行えるかどうかで、相続税の課税対象となる相続財産の総額が大きく変わることがあります。

不動産の評価については、財産評価基本通達等によってルールが定まっていますが、立地条件、地形の状況などによって、様々ルールが存在するため、どのような評価方法を用いるかによって評価額が異なってきます。

3 不動産評価に詳しい税理士にご相談ください

不動産をどう評価するかによって、相続税額に影響が出ますので、遺産に不動産がある場合は特に、不動産評価に詳しい税理士に依頼されることをおすすめします。

相続税を集中して扱っている税理士であれば、その分不動産評価を行う機会も多いでしょうから、適切に評価をしてくれることを期待できます。

相続税の過剰な支払いにはご注意を

1 相続税の過剰な支払いとは

相続財産が現金や預貯金のような場合は、額面通りの金額となりますので、相続税が過剰に支払われるケースは少ないといえます(記念硬貨などの特殊なものは除く)。

相続税の過剰な支払いが起きるケースは、相続財産にその価値を「評価」しなければならない財産が含まれる場合です。

2 土地は評価が必要

相続財産に土地が含まれる場合は、注意が必要です。

相続税法上は、土地は「時価」で評価することが求められています。

この「時価」の計算方法が誤っており、相続税の過剰な支払いが起きているケースがあります。

基本的な時価の評価の仕方として、路線価に地積をかけ算する路線価評価や、固定資産税評価額に決められた一定の倍率をかけ算する倍率評価があります。

ただ、土地の評価には、様々な減額要素があります。

例えば、道路よりも高い位置または低い位置にある宅地で、その付近の宅地に比べて著しく高低差があるものや、地盤に甚だしい凹凸のある宅地、震動の甚だしい宅地、騒音・日照阻害・臭気・忌み等により取引金額に影響を受けると認められるものなどは、「利用価値が著しく低下している宅地」として、評価額が減額される要素とされています。

3 非上場株式は評価が必要

相続財産に非上場株式が含まれる場合は、注意が必要です。

亡くなった方が経営者で株式会社を営んでおられた場合は、株式市場に上場していない「非上場株式」を保有していることがあります。

非上場株式には、取引相場がありませんので、これもまた、「評価」が必要となります。

これは、評価する会社の総資産額、従業員数、取引金額等により、評価方法が異なります。

また、非上場会社の資産の中に土地が含まれている場合は、土地の評価も行ったうえで、株式価値を評価することになります。

4 過大に支払っても誰も教えてくれない

本来は減額要素を適用できたにもかかわらず、それを適用せずに相続税の申告を行った場合でも、その申告自体は誤りではありません。

そのため、税務署が自らこれを指摘し、税金が安くなるように修正を促すことはありません。

5 税理士も知らないことがある

普段、相続税申告を取り扱わない税理士の場合は、これらの減額要素をそもそも知らないこともあります。

そのため、相続税が過大であることに税理士自身も気がついていないケースもありえます。

減額要素を適用せず、過剰に相続税を支払ってしまわないよう、相続税に詳しい税理士へご相談ください。

相続税の課税対象になる財産・ならない財産

1 相続税の課税対象となる財産

⑴ 相続や遺贈によって取得した財産(本来の相続財産)

相続税は、相続または遺贈によって財産を取得した者に対して課税されるものです。

この場合の財産とは、現金・預貯金・不動産・有価証券・貸付金・特許権・著作権など、金銭的に見積もることができる経済的価値のあるすべてのもので、いずれも相続税の課税対象となります。

⑵ みなし相続財産

遺産分割の対象とはならなくとも、相続税の課税対象となる「みなし相続財産」というものもあります。

これは、通常の相続財産に加えて、相続人が相続をきっかけとして被相続人から経済的利益を受けた場合には、相続税の課税対象としたものです。

具体的には次のようなものです。

- ・死亡保険金(亡くなった方が保険料を負担していた生命保険契約の死亡保険金)

- ・死亡退職金(在職中に亡くなられた場合、会社の規定によって遺族に対し支払われる死亡退職金で、亡くなられてから3年以内に支給が確定しているもの)

⑶ 相続時精算課税制度による贈与および生前贈与加算について

亡くなった方から生前に、相続時精算課税制度の適用を受けて取得した贈与財産や、暦年課税制度による生前贈与を受けた場合で亡くなる前一定期間内に受けた贈与(令和5年度の法改正により、従来の3年から7年に延長されました)も、相続税の課税対象となります。

これらは、本来贈与税の制度ではありますが、制度の選択によっては、納税額を抑えられる可能性があります。

⑷ 相続税の課税対象となる財産の範囲には注意が必要

このように、遺産分割等の対象となる相続財産と、相続税の課税対象になる財産とは範囲が異なります。

遺産分割等の対象となった相続財産だけで相続税申告を行うと、漏れが生じる可能性があるので、注意が必要です。

2 相続税の課税対象とならない財産とは

たとえば次のような、財産は相続税の課税対象とはなりません。

- ・墓地・仏壇・仏具・神棚など

- ・生命保険の非課税枠(法定相続人の数×500万円)

- ・死亡退職金の非課税枠(法定相続人の数×500万円)

- ・一身専属権