「相続税の計算」に関するお役立ち情報

相続税と不動産の評価方法

1 不動産の評価は最も難しく重要な部分

相続財産の中でも、不動産、特に土地は価値が高いことが多くあります。

また、土地の形の面積や形状は様々です。

土地の所在地や土地の形によっても、土地の評価額が変わります。

そのため、土地の評価を適切に行えるかどうかで、相続税の課税対象となる相続財産の総額が大きく変わることがあります。

不動産の評価については、「財産評価基本通達」等によってルールが定まっていますが、立地条件、地形の状況などによって、様々ルールが存在するため、評価額が異なってきます。

2 宅地の評価方法

宅地の評価方法には、路線価方式と倍率方式があります。

大まかに分類すると、市街地にある宅地は路線価方式、市街地から離れた宅地は倍率方式で評価されることが多いです。

⑴ 路線価方式

路線価は、毎年7月に国税庁が発表する路線価図で確認できます。

路線価の計算式は、「路線価 ×補正率・加算率 × 地積」です。

補正率・加算率を乗じることで、土地の形や使用条件などで路線価を調整しています。

具体的には、道路に対して土地の奥行が短かったり長かったりする場合、道路に接している間口が狭い場合、間口に比べて奥行が長すぎる場合、土地の形がいびつな場合などは、原則として宅地の評価額は下がります。

他方、角地のような2つ以上の道路に接している場合は、基本的に評価額が上がります。

⑵ 倍率方式

都市郊外の地域で路線価が定められていない地域で採用される方式です。

対象土地の固定資産税評価額に、地域ごとに定められた倍率を掛けて評価額を計算する方式です。

倍率方式による計算式は、「固定資産税評価額 × 倍率」です。

3 貸している土地や借地権の評価方法

⑴ 貸宅地

人に貸している土地を貸宅地といいます。

自分の土地を人に貸すと、その土地の所有者は利用が制限されますので、評価額は下がることになります。

貸宅地は、路線価や倍率により通常の評価をした後、借地権割合を控除します。貸宅地を評価する際の計算式は、「自用地評価額×(1-借地権割合)」です。

⑵ 借地権

被相続人が土地を借りて家を建てていた場合、借地権も相続財産となります。

借地権の計算式は、「自用地評価額×借地権割合」です。

⑶ 貸家建付地

自分の土地に賃貸アパートなどを建てて部屋を人に貸している場合、その自分の土地を貸家建付地といいます。

部屋を借りている人は直接土地を借りているわけではありませんが、建物を借りている人の権利が土地にも及ぶと考えて、計算します。

貸家建付地の計算式は、「自用地評価額×(1-借地権割合×借家権割合30%×賃貸割合)」です。

借家権割合は、一律30%です。

賃貸割合は、賃貸中の部屋の床面積合計÷全ての部屋の床面積合計で計算します。

4 建物の評価方法

⑴ 自宅の評価方法

固定資産税評価額がそのまま評価額となります。

立地は評価額に影響しませんので、この点は土地の評価と異なります。

マンションは専有部分の固定資産税評価額がそのまま評価額となります。

⑵ 貸家の評価方法

貸家は、一律30%の借家権割合を差し引いて評価します。

貸家の計算式は、「自用家屋の価額 ×(1-30%)」です。

⑶ 賃貸マンションの評価方法

賃貸マンションは、借家権割合と賃貸割合を差し引いて評価します。

賃貸マンションの計算式は、「自用家屋の価額 ×(1-30%)×」です。

⑷ 建築中の建物の評価方法

相続開始時に建物が建設中の場合は、相続開始時点で建築にかかった費用の70%が評価額となります。

⑸ 門、塀、庭園設備などの評価方法

原則として、調達価額の70%が評価額となります。

5 不動産の評価は税理士にご相談ください

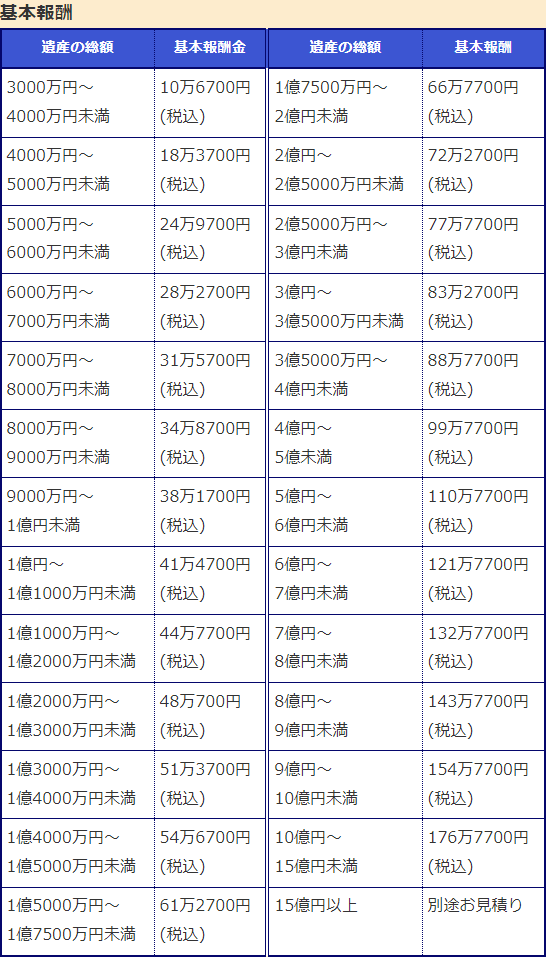

このように、相続税申告をするためには、相続人や相続財産の調査、相続財産の評価、相続税の減額ができるかどうかの各特例の要件該当性の検討など様々な角度から検討をしなければなりません。

非常に専門性が高い分野ですので、早めに税理士に相談することをおすすめします。